Средние линии или «вилы» - один из немногих действительно работающих опережающих индикаторов в современном техническом анализе. Они происходят от линий действия и противодействия, разработанных доктором Аланом Эндрюсом в середине 1920х. Говорят, что во время падения рынка в 1929 доктор Эндрюс заработал более $450 миллионов долларов для Джозефа Кеннеди – среднего. Эти простые, но мощные инструменты почти не изменились за прошедшие годы.

Построение вил

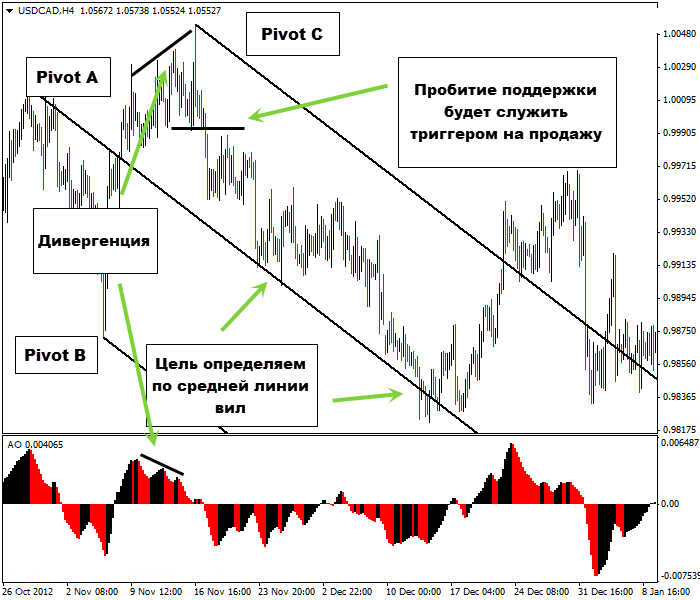

Построение вил всегда начинается с выбора трех чередующихся поворотных точек (точек пивот): вершина–дно-вершина или дно-вершина-дно. Взаимосвязь между этими точками, особенно между серединой линии, соединяющей точки В и С и начальной точкой А, обусловливает возникновение математической зависимости, наличие которой можно статистически доказать. Как часто утверждал доктор Эндрюс, в 80% случаев цена приходит к средней линии. Эта зависимость и делает вилы опережающим индикатором. Определив три чередующиеся точки пивот и построив вилы, вы сможете предсказать, на каких уровнях цена утратит энергию для движения вверх или вниз. Давайте взглянем на сетап на рисунке ниже.

На графике нанесены чёрная средняя линия и параллельные линии. Если бы мы не видели истории на графике, то было бы не понятно, завершился ли в действительности восходящий тренд. Именно поэтому точка пивот C нанесена не на последний максимум. Важно опережать рынок на шаг и учитывать все вероятности. При установленных нами условиях, на данный момент эти вилы, направленные вниз – только упражнение для ума. Действительно ли цена пойдёт вниз? Цена всегда права. Только структура рынка может подтвердить окончание аптренда.

Определение Сетапа и триггера

На первом рисунке показана возможная, а не свершившаяся ситуация – тогда еще неясно было, выдохнется ли цена, а точка С была не более чем значительным локальным максимумом. Но закрытие свечи на верхней параллели вил превратили вымышленную схему в рабочий инструмент. Ровняем вилы по новому максимуму. Рекомендуем вам также подтверждать свои догадки при помощи индикаторов MACD или AO, которые должны показывать дивергенцию в зоне точки пивот C.

Построение вил закончено, а сетап на продажу определён.

Выставление ордеров

Ордера выставляем под предыдущий минимум. После того, как цена его пробьёт (рисунок 2), точка пивот С станет главным локальным максимумом.

Если, при построении вил, вам сразу удаётся определить локальный максимум, где цена идёт вниз сразу же, не производя возврат к верхней параллели, нужно дождаться формирования первого ценового минимума и уже под него устанавливать отложенные ордера на продажу.

Как уже говорилось, селл стоп устанавливается под предыдущий минимум. Свой первоначальный стоп-лосс следует установить над основным локальным максимумом – над точкой пивот С. Стоп-лоссы и отложенные ордера на открытие позиций следует устанавливать одновременно – так можно обеспечить себе безопасность, если новости или волатильность встряхнут рынок. Не рекомендуется сдвигать стоп-лоссы вниз, но переключиться на безубыточный стоп-лосс можно, когда это имеет смысл.

Определение цели

После того, как мы получили подтверждение входа в сделку и вошли, нам нужно определить зону для фиксации прибыли. Для этого мы будем использовать среднюю линию или нижнюю параллель вил.

Резюме. Основные шаги

Подождите появления на графике вершины, которую можно использовать в качестве разворотной точки С (точки пивот) при построении вил.

Подождите, пока цена коснется направленной вниз верхней параллели. Если параллель послужит сопротивлением и остановит цену, то средняя линия предскажет путь цены и определит цель. Если же цена остановится, не доходя до параллели, и направится вниз, то, значит, следует ждать формирования новых минимумов.

Установите отложенные ордера на продажу под последний ценовой минимум. Разместите стоп-лосс над максимумом, служащим точкой пивот С.

Цель определяем исходя из расположения средней линии вил или нижней параллели.